今月の論文はコチラ!!!

Serge Leadermannによる「ヘッドアンドショルダーの正確性と取引方法」についてです!

ヘッドアンドショルダー、酒田五法では三尊(=三尊底)と呼ばれる有名なテクニカル分析です!

古典的な指標=自然選択で残ったもの、なので安心感があります!

中でも「ヘッドアンドショルダーはすごい有用なのでは?」という論文です!

ここでは論文に基づいた定義を用います。

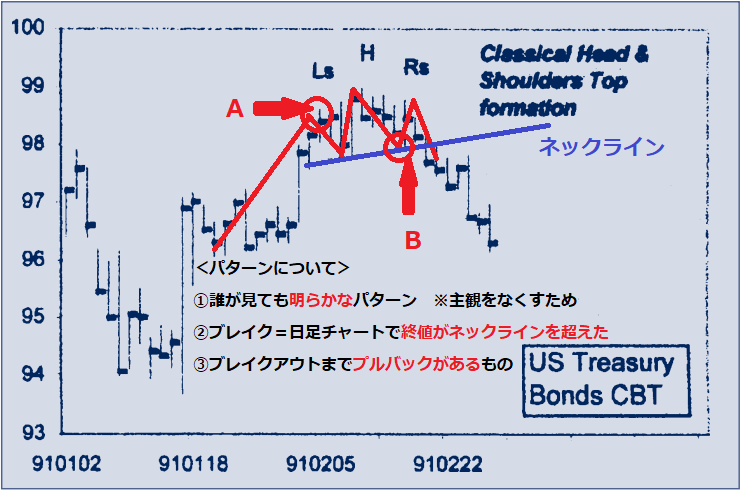

「右側の谷(B)」が「左肩の山(A)」より低いこと

Edwards and Mageeによる

※1950年代のチャートでは引き延ばされており、「十分」低い必要があります

よく「ここの山の高さが…」、「左右の肩の高さが…」、「ネックラインを作る谷の大きさが…」など言われていることがありますが、文献ベースでは↑の様に単純です。

いわゆる「パターン分析」で、形が「山の字」もしくは「山の字の逆」であれば良く、細かい条件をつけて、これはパターンに分類される形か…などを議論する意味はあまりありません。

※概要を簡単に知りたい人はJournal Clubの紹介ページの各論文まとめを参照してください!

なおこちらの論文は、IFTA Journal(2000)に掲載されています!

論文の概要

ヘッドアンドショルダーは様々な文献で有用と言われています。

「すべてのチャートパターンの中で最も信頼できる」

Edwards and Mageeの参考文献より

「単なる薄っぺらいパターンではない」

1995年8月FRBによるコンピューター研究の発表

と表現されています。

今回の論文では

▷「有効なヘッドアンドショルダー」とは?

▷「出来高、測定目的、プルバック、パターンの長さ」はどうするべきか?

▷「利益を得るための手法(エントリー、ストップロス、利確目標)」は?

について書かれています!

方法(今回分析した期間、市場について)

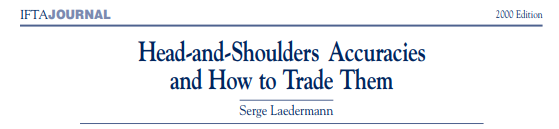

今回の分析に用いたものは

期間:1990年1月~1997年10月

市場:S&P500、米国債、スイスフラン、金の日次データ(4つの市場)

※株式、金利、通貨、コモディティのダイバージェンスを検出するため、現物またはスポット・ベースで分析

次の「有効なヘッドアンドショルダー」に限定すると

・121のヘッドアンドショルダー

が対象となりました。

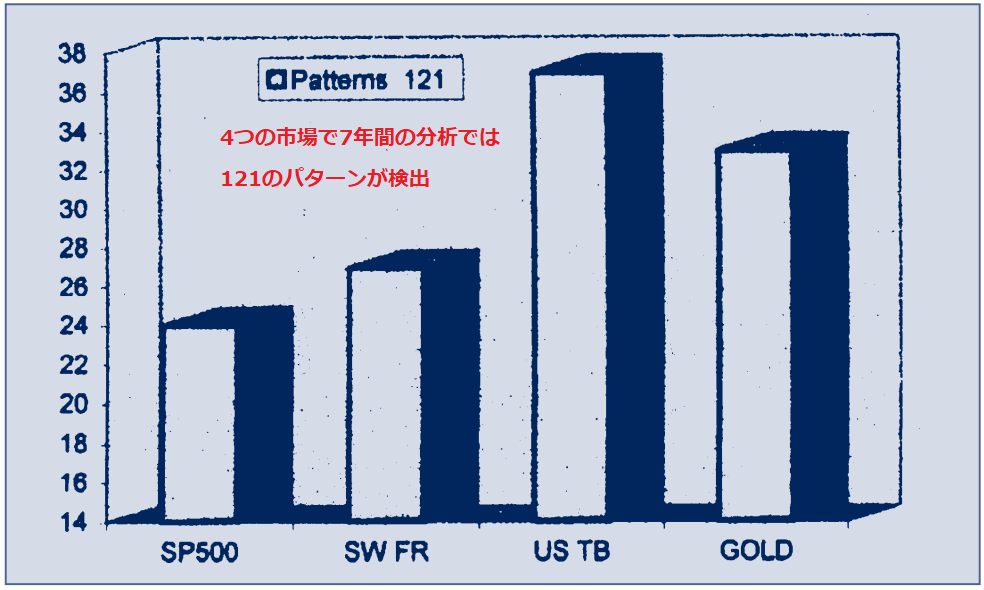

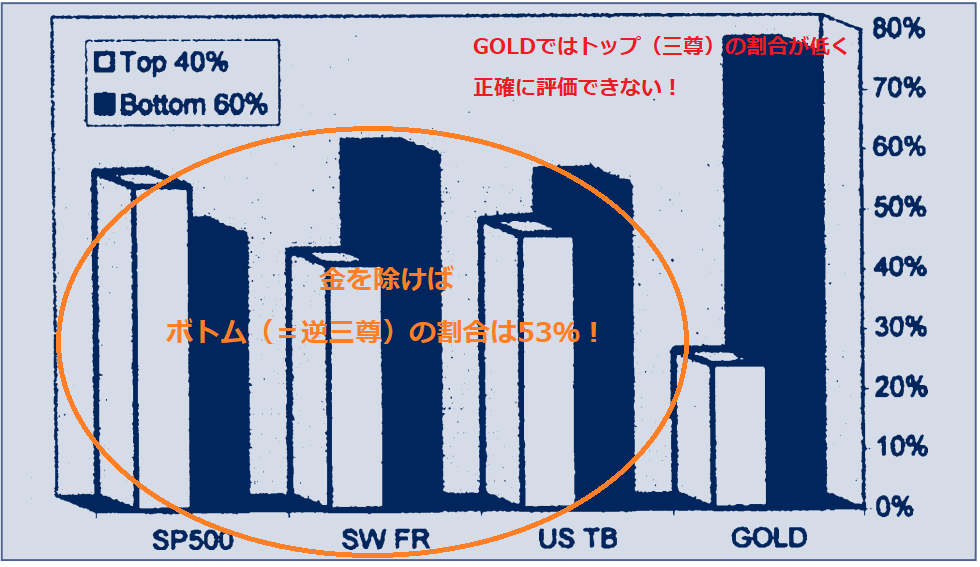

この121のうち、ボトム(=逆三尊)は60%で、金は76%と多く除外すると、その平均は53%でした。

まとめると、

▷トップ(三尊)、ボトム(逆三尊)の割合は金を除き、差はない

▷ボトム(逆三尊)の方がエネルギーを貯める必要があり、プルバックを望みやすい

です!

「有効なヘッドアンドショルダー」とは?

今回の分析では「誰がみても明らかなもの」に厳選しています!

具体的には、Edwards and Mageeの文献より

「右側の谷」が「左肩の山」より低いもの

と定義しています!

このうち、除外パターンは3つ!!!

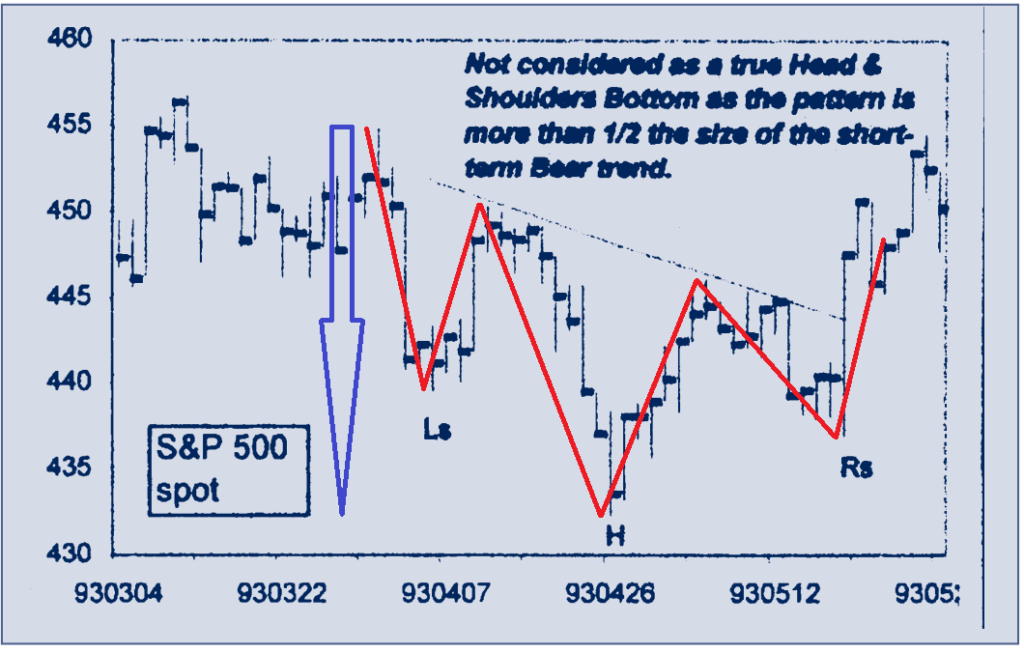

①パターンの大きさが前のトレンドの半分超えるものは除外!

リバースパターンでは、前に起こった反転、もしくはリトレースしかできない

John J. Murphyによる

ヘッドアンドショルダーは多くの場合はトレンドの終わりに生じ、逆張りになることがおおいため利確目標は決まっている。

→損切り幅のみが大きくなり、リスクリワード比が低下してしまいます。

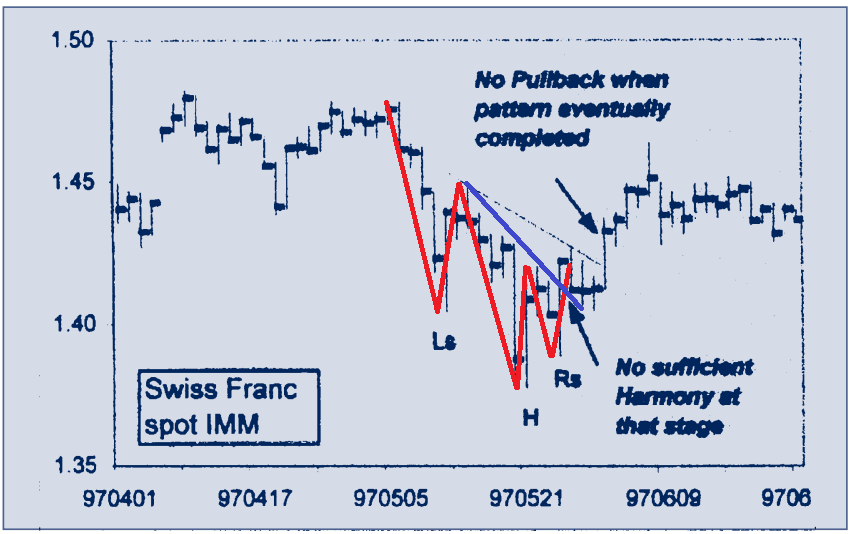

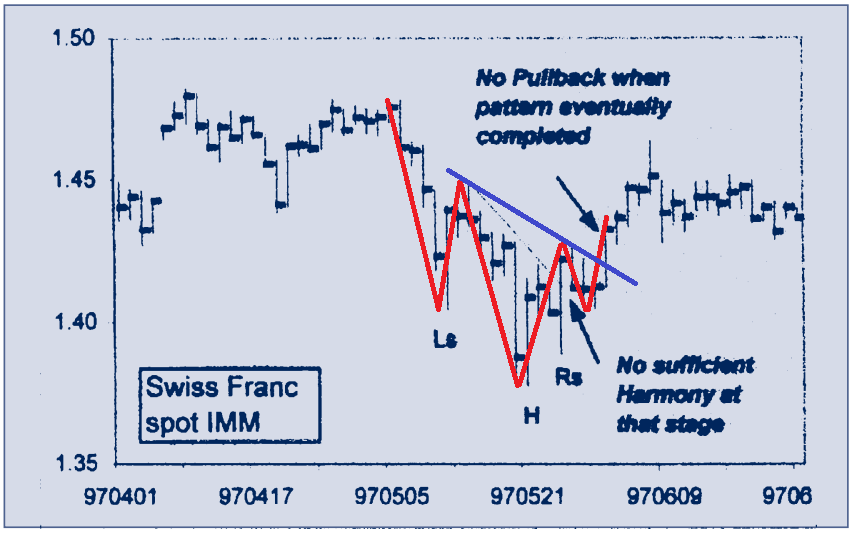

②パターンの形が「歪んでいる」ものも除外!

「調和のある形」でないと、パターンラインをブレイクした際に取引意欲が市場参加者にわかないことが多いです。

※ヘッドとそれぞれの肩の距離に差がありすぎる=歪んだ形とされています。

③プルバックがないものも除外!

上記はスイスフランで数日後に調和のある形になりましたが、プルバックがないためトレードチャンスがありませんでした。

「目標値、出来高、プルバックなど」について

目標値について

まずは目標値について!

目標値は

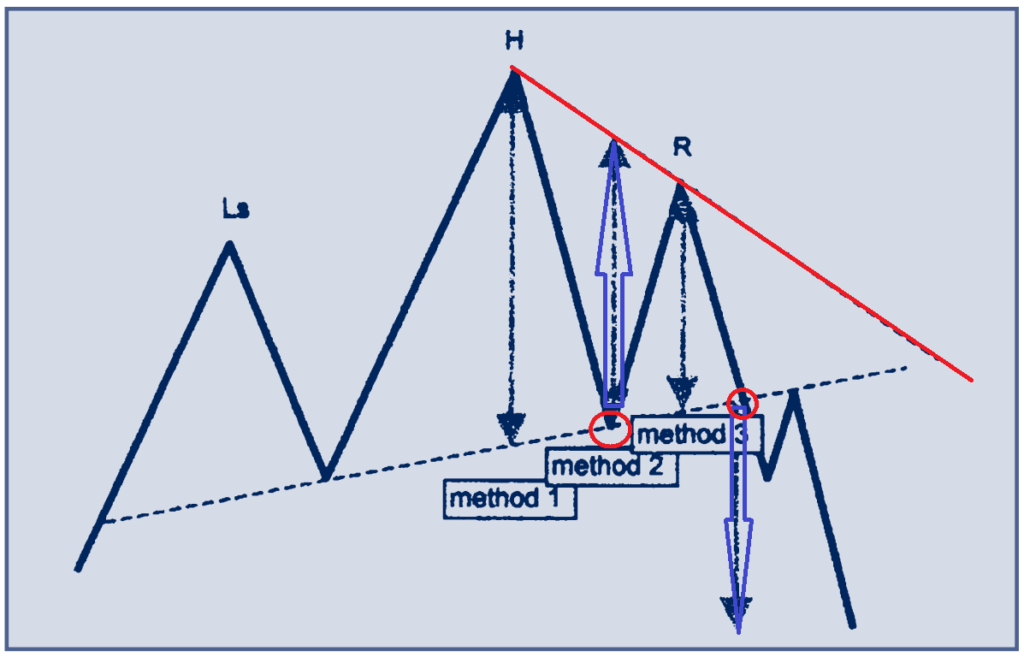

Method1:ヘッドからパターンラインの値幅(古典的)

Method2:「右の谷」からパターンラインまでの距離(推奨)

Method3:「右肩」からパターンラインの値幅(最小)

の3つを検証されています!

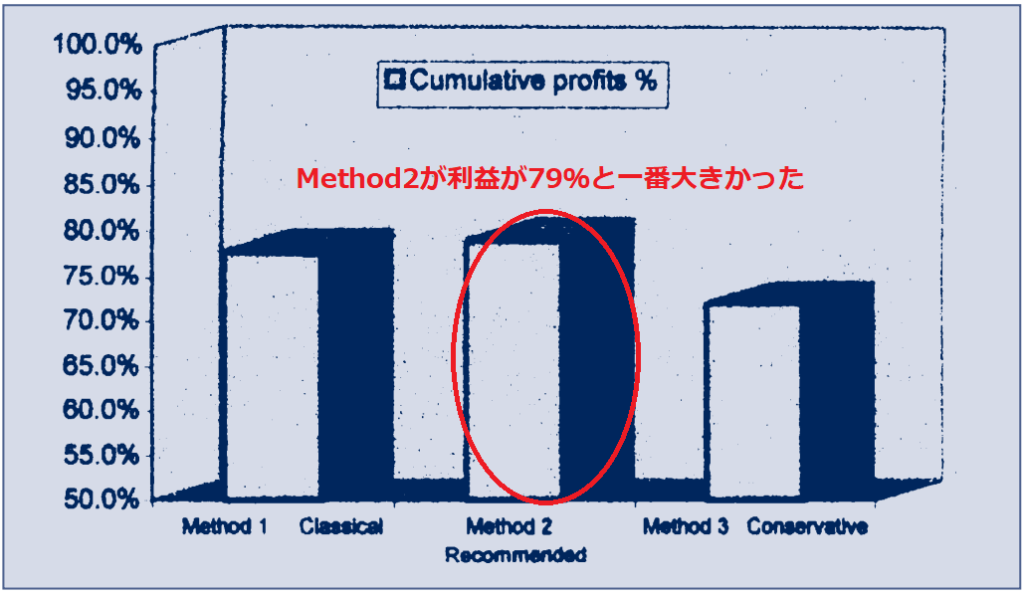

結果としては

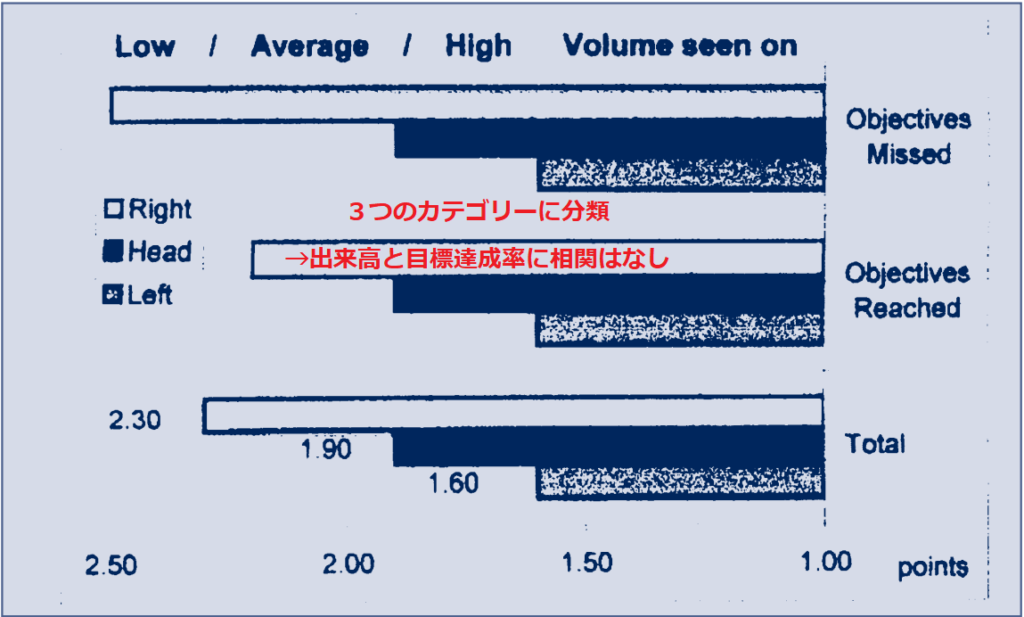

Method1:利益77.8%(勝率46%)、取引期間10日以上

Method2:利益79%(勝率60%)、取引期間8日

Method3:利益71.9%(勝率70%)、取引期間6日

となりました

Method1は目標が遠いいため無理が生じ、勝率の低下と取引期間の延長による機会損失が、またMethod3は目標を過小評価しているため利益が減ってしまっています。

出来高

パターンが有効かの判断に出来高をみるのは有用性が高いと言われてます!

※本論文では有用性が高いと言われていますが、個人的には指標が多くな煩雑なため、単純化のため使用する必要はないかと思います。(少なくともヘッドアンドショルダーのみで勝率が高いため)

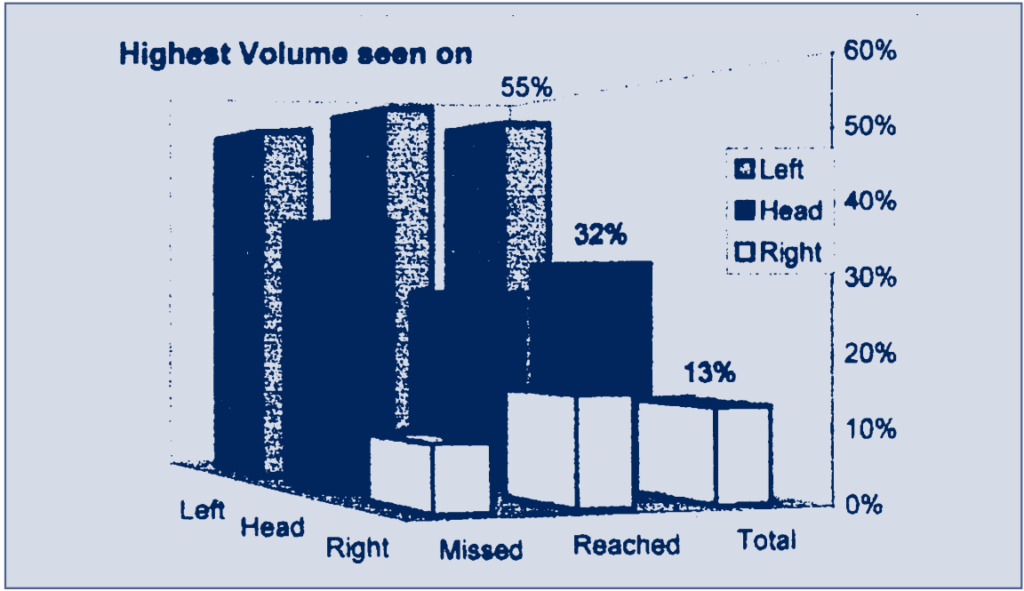

一般的に言われる

①左肩:出来高上昇

②ヘッド:出来高は徐々に減少(買い意欲の減衰)

③右肩:さらに出来高低下

このパターンは全体の34%でした。

対称的に右肩に行くほど出来高が増えていくパターンは4%ほどでした!

※これだけで失敗パターンの推定はできません!

※一般的にヘッドアンドショルダー形成に従って出来高が減っていく傾向というのは確からしいとも言えます。

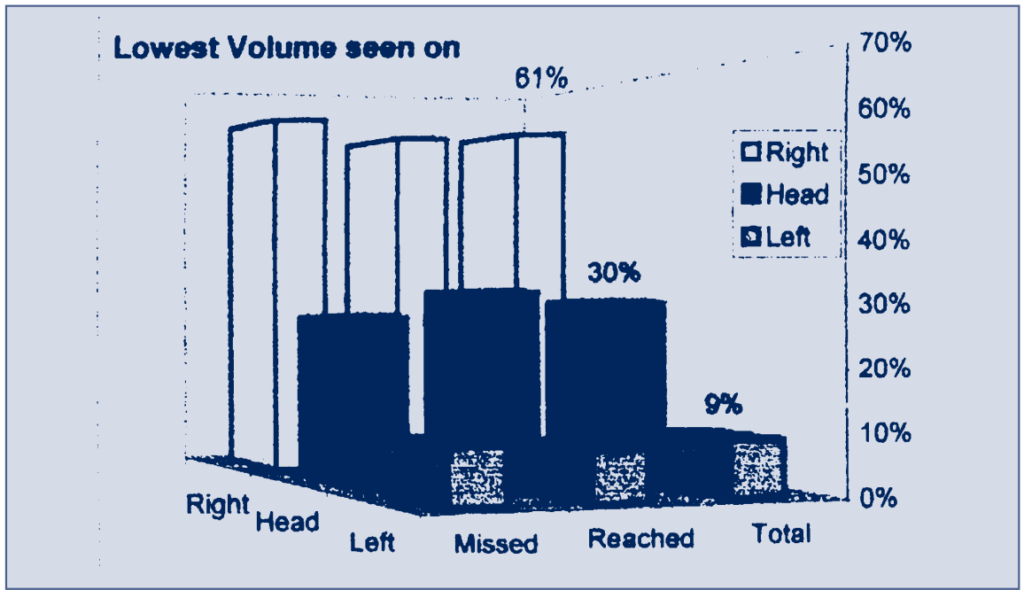

出来高が最小だったものは、右肩:61%、ヘッド:30%、左肩:9%

と左肩に至っては10%未満の場合もあります

ボトムでは市場が買い圧力を貯める必要があり、右肩の出来高は参考にしづらい場合が多い

逆に言えば、右肩の出来高が多いとトップ(=三尊)では安心できないが、ボトム(逆三尊)では不利にならない

具体的には、

・左肩の出来高が少ない→トップ(三尊)は1%、ボトム(逆三尊)は8%

→さらに目標達成率は50%強であった

・右肩上がりの出来高→トップ(三尊)は5%、ボトム(逆三尊)は8%

また出来高の振れ幅と目標達成率について分析するも、相関はなかった。

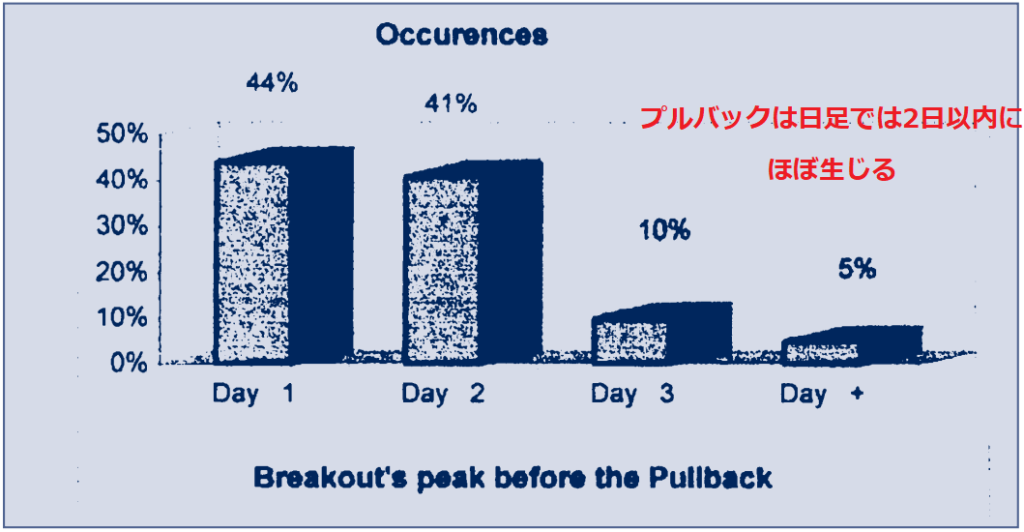

プルバック

またプルバックする前に、ブレイクアウトだけで目標の3/8(37.5%)まで差し込むことが多い」です

またbreak away Gapについては今回の分析では5%しか生じなかった。

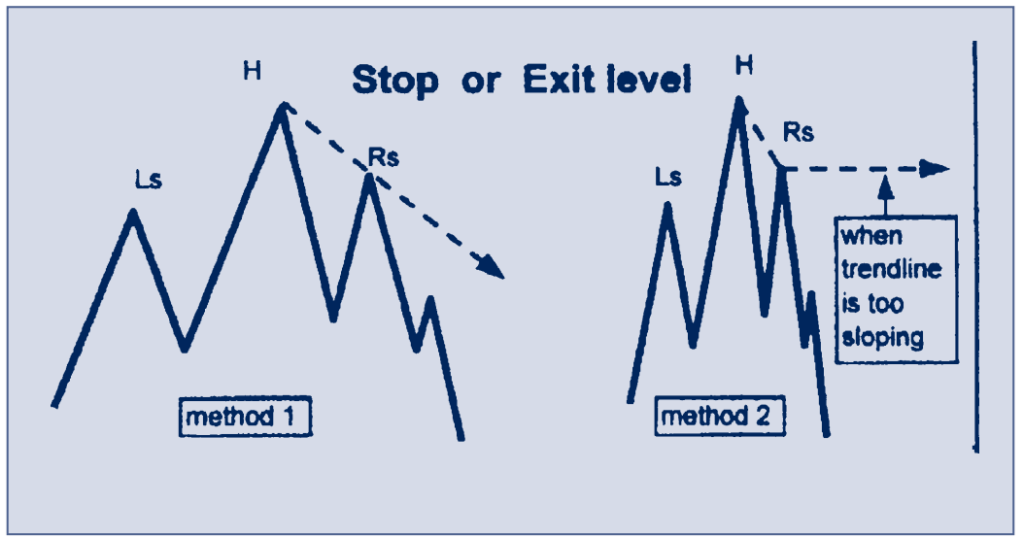

エントリー、ストップロス、目標について

エントリーと目標値については先述のとおり

エントリー:日足終値でネックラインをブレイクし、プルバックしたところ

目標値:Method2(右の谷~ヘッドと右肩のネックラインとの距離)

ストップロスについては下記の通り設定しています。

この条件で

リスクリワード:1.497

と良好でした。

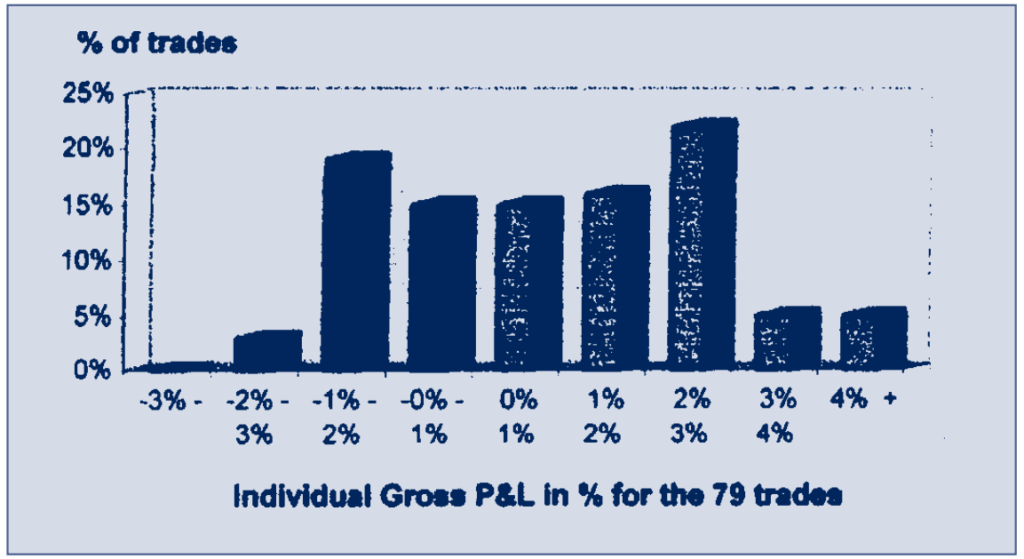

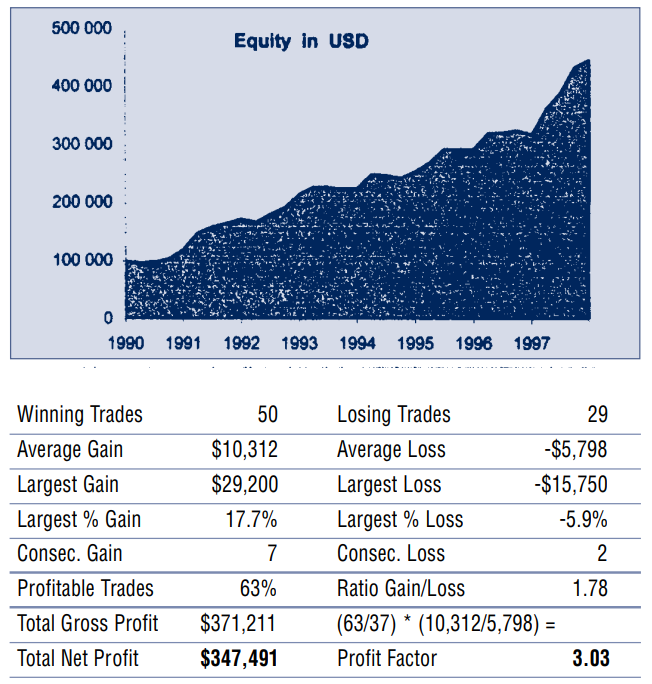

また参考までに、79回(/121回のうち)のP&Lは上記でした!

トレーディングルールでの結果

100,000ドルを口座に現金としていれた場合

※Profit factor 3.03とかなり高いです。

PF(Profit factor)は

PF(Profit factor)=総利益÷総損失

で定義されます。(>1の場合、利益が積みあがっていきます)

基本的には1.2を超える場合はかなり有用と判断されますが、数値として高いことも有用ですがドローダウンも考慮する必要があります。(後述)

※EAなどでは、正確に評価できない人向けにPFが高いものが販売されてる場合があります(見た目を良くすれば売れるため)。今回の結果は商用目的でなく純粋に高いことが示唆されます。

※最大ドローダウン(ここでは、Largest Loss)はわずかに‐5.9%!

ドローダウンとは、資金に対して最大での損失がどの程度かの評価になります。

1回のトレードでは2%以内に損失を抑え、トータルのトレードで6%以上を超えた場合はトレードを終了すべき、と言われています。

その中で非常に有用と考えられます。

※販売されているEAなどでは、Profit factorが大きいです!と言いながら最大ドローダウンが大きく相場によっては破産してしまうEAが数多く売られています。。。

特徴としては

・どの市場でもレバレッジが2.5倍を超えることはない

・4市場のすべてにポジションがあっても取引に支障を来さなかった

・手数料とスリッページは80ドル

・年間平均10回の取引ペースで各取引が平均8日間続くため、口座内の種銭は一貫して高水準

であった。

このようにかなりヘッドアンドショルダーはかなり有用と考えられます。

Take Home message

ヘッドアンドショルダーはかなり有用です!

▷日足ではヘッドアンドショルダーはProfit factor、ドローダウンともにかなり有用!

▷プルバックをしっかりと待つこと!

※79回/121回(65%)はプルバックあり、またブレイクアウトの際に目標の37.5%まで差し込むことがあるため、慌てないこと!

本論文の著者は為替では強弱がないため利用できないと記載していますが、、、

私自身、日々のトレードで

・金利差などの要因で大きな強弱は生じるのでは?

・そもそもトレンドが生じる=一時的とはいえ通貨の強弱があるということでは?

・日足より短いトレードではヘッドアンドショルダーでの勝率(+Break away gap)はかなり良い

と思っています。

ヘッドアンドショルダーはパターン分析の中でもかなり有用なので、ぜひバックテストをして様々な市場で利用すると良いと思います!

コメント